Detalles de los Impuestos

ImpuestoID 1010

R.G. N°5329/2023 PERC. I.V.A. ITEM

El régimen de percepción es aplicable a las operaciones de venta de productos alimenticios para consumo humano -excepto los productos indicados en los puntos 2. 3. y 7. del inciso a del artículo 28 de la Ley de IVA-, bebidas, artículos de higiene personal y limpieza.

Al agregar el impuesto en el producto, detecta el tipo de IVA que posee y aplica el desglose que le corresponde.

El importe de la percepción a practicar se determinará aplicando, sobre el precio neto de la operación que resulte de la factura o documento equivalente, la alícuota del 3% o del 1,50%, cuando se trate de operaciones de venta de cosas muebles, locaciones de obras o locaciones y prestaciones de servicios, que se encuentren gravadas con una alícuota equivalente al 50% de la alícuota IVA.

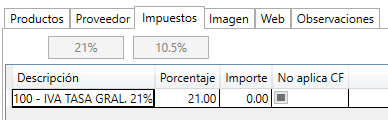

Percepcion 3% Sobre Neto IVA 21% Toma automatico codigo 100

Percepcion 1,5% Sobre Neto IVA 10.5% Toma Automatico Codigo 2000

Puede aplicar el impuesto a los productos filtrando en Planilla desde Productos. (Véase Listado: Producto)

Alicuotas General y Diferencial

La alícuota general es del 21%.

La alícuota es del 10,5% en los siguientes casos:

a) Las ventas, las locaciones relacionadas con la obtención de bienes de la naturaleza por encargo de un tercero y las importaciones definitivas de los siguientes bienes:

1. Animales vivos de la especie bovina, incluidos los convenios de capitalización de hacienda cuando corresponda liquidar el gravamen.

2. Carnes y despojos comestibles de animales de la especie bovina, frescos, refrigerados o congelados, que no hayan sido sometidos a procesos que impliquen una verdadera cocción o elaboración que los constituya en un preparado del producto.

3. Frutas, legumbres y hortalizas, frescas, refrigeradas o congeladas, que no hayan sido sometidas a procesos que impliquen una verdadera cocción o elaboración que los constituya en un preparado del producto.

4. Las flores naturales;

b) Las siguientes obras, locaciones y prestaciones de servicios vinculadas a la obtención de los bienes comprendidos en los puntos 1, 3 y 4.

1. Labores culturales (preparación, rotulación, etc., del suelo).

2. Siembra y/o plantación.

3. Aplicación de agroquímicos y/o fertilizantes.

4.Cosecha;

Para aplicar un IVA General del 21% o una alicuota diferenciada del 10.5%, debe presionar el btón correspondiente para que lo aplique.

Para un producto Exento, debe desactivar la opción  .

.

El item  sirve para aplicar tasa cero 0% en el producto.

sirve para aplicar tasa cero 0% en el producto.

Impuesto Interno

El sistema tributario argentino entre su larga e interminable lista de impuestos aplica mediante AFIP un tributo sobre la venta de algunos productos y servicios a los que se grava en forma de impuestos internos. Las tasas aplicables del Impuesto Interno son establecidas mediante la Ley 24674.

Cálculo del impuesto interno

El impuesto interno es calculado con la tasa nominal, siendo igual al calculado con la tasa efectiva, salvo respecto a las importaciones. Ya que el impuesto interno tiene propia base imponible, puede utilizarse tasas nominales pero luego de determinarse el monto del impuesto interno. Para lo que, debe utilizarse una tasa efectiva la que, aplicada sobre la base imponible -excluyendo el impuesto interno-, resultando el monto a pagar.

Fórmula de cálculo para determinar la tasa efectiva a utilizar

Tasa Efectiva = (100*Tasa Nominal) / (100-Tasa Nominal)

La tasa efectiva siempre será mayor a la tasa nominal.

En el sistema encontramos 2 métodos de ingreso de estos : Impuesto Interno aplicado por Porcentaje e Impuesto Interno aplicado por Importe